Julieta Artal, Gerente de Gobierno Corporativo de BYMA, nos cuenta los detalles de este panel que estará compuesto por Valores Negociables destinados a financiar proyectos de mejora del medio ambiente y/o de problemáticas sociales.

Con el fin de promover las finanzas verdes y contribuir con los Objetivos de Desarrollo Sostenible (ODS), BYMA (Bolsas y Mercados Argentinos) lanza el primer panel de Bonos Verdes, Sociales y Sustentables del mercado argentino. "Nos basamos en estándares internacionales que son aceptados", apuntó en esta entrevista radial Julieta Artal, Gerente de Gobierno Corporativo de BYMA. Así, el nuevo instrumento está en línea con iniciativas de las bolsas de valores más desarrolladas del mundo, los lineamientos de la Comisión Nacional de Valores y otros reconocidos esquemas.

Este anuncio llega en el marco de una apuesta continua de BYMA en aprovechar el gran potencial de impulso que el sector financiero local tiene para el desarrollo de la sustentabilidad. "En 2018 lanzamos el Índice con el Banco Interamericano de Desarrollo", recordó la gerente sobre diciembre del año pasado, cuando no solo lanzaron un Índice de Sustentabilidad enfocado en acciones, sino también su panel de Gobierno Corporativo.

Se trata de una nueva forma de emisión de deuda en la que difiere el uso de los fondos: se destinan a financiar proyectos verdes, sociales o una combinación de ambos.

El nuevo panel, en detalle

Ahora, con la creación del primer producto sostenible para renta fija, les permite ampliar el alcance de este compromiso en forma exponencial. Básicamente se trata de una nueva forma de emisión de deuda en la que difiere el uso de los fondos: "Se destinan a financiar proyectos verdes, sociales o una combinación de ambos", detalla Artal.

Los fondos se aplicarán exclusivamente para financiar o refinanciar, en parte o en su totalidad, categorías de proyectos verdes elegibles como energías renovables, eficiencia energética, conservación de la biodiversidad, entre otros, o categorías sociales elegibles como infraestructura básica asequible (agua potable, alcantarillado, saneamiento), acceso a servicios esenciales (salud, asistencia sanitaria, financiación y servicios financieros), diversidad de género o generación de empleo. En el caso de los bonos sustentables, son una combinación de ambos.

Los fondos se aplicarán exclusivamente para financiar o refinanciar, en parte o en su totalidad, categorías de proyectos verdes elegibles como energías renovables, eficiencia energética, conservación de la biodiversidad, entre otros, o categorías sociales elegibles como infraestructura básica asequible (agua potable, alcantarillado, saneamiento), acceso a servicios esenciales (salud, asistencia sanitaria, financiación y servicios financieros), diversidad de género o generación de empleo. En el caso de los bonos sustentables, son una combinación de ambos.

Desde el punto de vista de los emisiores de deuda el panorama resulta alentador. "Ya ha habido emisiones para financiar proyectos de energía renovables. Hoy podrían ser listados en este panel y dar más visibilidad a su gestión, ubicándose competitiva y reputacionalmente entre las empresas líderes de sustentabilidad", cuenta la ejecutiva de BYMA.

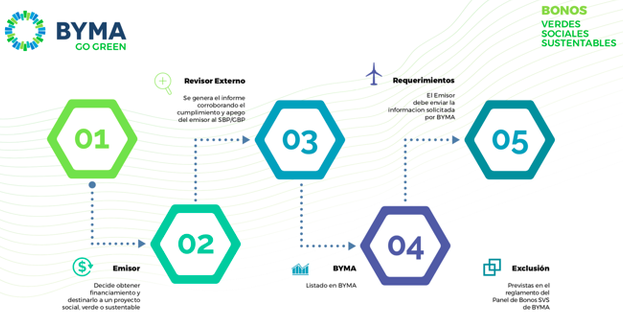

Los emisores de este tipo de bonos deberán cumplir con los requisitos establecidos en el Reglamento de Listado y, adicionalmente, con los exigidos en el Reglamento de Panel de Bonos Verdes, Sociales y Sustentables. En pos de dar credibilidad y certeza a los inversionistas sobre los impactos ambientales y/o sociales de los proyectos, también deberán contar con una “Revisión Externa”. Además, será necesario que desarrollen informes con cierta periodicidad relacionados con el uso de los fondos y/o con el grado de cumplimiento de los beneficios planteados.

"Hay inversores institucionales interesados en este tipo de bonos y por no existir oferta local muchas veces se van a otros mercados".

Desde el punto de vista de la demanda, el futuro también es promisorio. "Hay inversores institucionales interesados en este tipo de bonos y por no existir oferta local muchas veces se van a otros mercados. Los nuevos bonos van a permitir unir la oferta con esta demanda. Hoy solo tenemos un 7% de bonos verdes", concluyó Artal.